بازده سرمایه گذاری چیست؟

بازده سرمایه گذاری چیست؟

بازده سرمایه گذاری یکی از مهمترین مسائلی است که در رابطه با سرمایهگذاری مطرح میشود. به عبارتی، سرمایهگذاران با محاسبه بازدهی سرمایه گذاری های مختلف و مقایسه آنها با یکدیگر دست به انتخاب میزنند. در این مقاله از کاریزما نرخ بازده سرمایه گذاری در ایران را توضیح داده و سپس نحوه محاسبه بازده سرمایهگذاری در مسکن و سهام را بررسی میکنیم. در آخر ارتباط بین ریسک و بازده سرمایه گذاری را توضیح خواهیم داد.

بازده سرمایه گذاری چیست؟

بررسی میزان بازده یک سرمایهگذاری از نخستین اقداماتی است که باید قبل از سرمایهگذاری انجام شود. نرخ بازده سرمایه گذاری (Return Of Investment) یک معیار مهم برای ارزیابی عملکردی یک پروژه یا یک موقعیت سرمایهگذاری است که میزان سود بدست آمده از سرمایهگذاری را در مقایسه با کل مبلغ سرمایهگذاری میسنجد.

قبل از مطالعه این مقاله پیشنهاد می کنیم حتما مقاله «سرمایه گذاری چیست و انواع آن کدام است؟» را مطالعه بفرمایید.

محاسبه بازده سرمایه گذاری

نرخ بازده سرمایه گذاری، نرخ بازگشت سرمایه یا بازده سرمایه همه به یک مفهوم باز میگردند. معادل انگلیسی نرخ بازده سرمایهگذاری عبارت است از: ROI که مخفف انگلیسی Return of Investment است.

در ساده ترین تعریف، بازدهی سرمایه گذاری معیار و نرخی است که با استفاده از آن کارایی و نتیجهبخش بودن یک سرمایهگذاری ارزیابی میشود. حتی اگر بخواهید بازدهی چند نمونه از سرمایهگذاری را با هم مقایسه کنید بهترین راه مقایسه بازده سرمایه گذاری آن هاست.

نحوه محاسبه و کاربردهای ROI

پس از توضیحی که راجع به بازده سرمایهگذاری و کاربردهای آن داشتیم، حالا به سراغ نحوه محاسبه نرخ بازده سرمایه گذاری و کاربردهای آن خواهیم رفت.

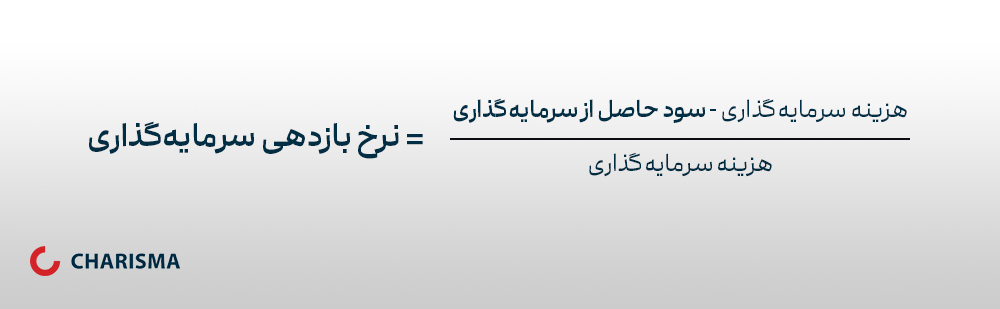

فرمول نرخ بازده سرمایه گذاری

با نگاه بیشتر به فرمول محاسبه نرخ بازده سرمایه گذاری، متوجه میشویم که این فرمول همان نسبت سود یک سرمایهگذاری به هزینهای که برای آن انجام گرفتـه، است.

در حالت کلی، فرمول محاسبه نرخ بازده سرمایه گذاری به شکل زیر است:

مقاله پیشنهادی: خلاقانه ترین روش های سرمایه گذاری با پول کم در ایران

کاربرد نرخ بازده سرمایه گذاری چیست؟

مهمترین کاربرد بازده سرمایه گذاری، محاسبه سودی است که یک سرمایهگذاری به ما داده است. فرض کنید بعد از گذشت یک سال درنظر داریم تا سود سرمایهگذاریمان در سهام را با سرمایهگذاری در طلا مقایسه کنیم. برای اینکه بفهمیم کدام دارایی چه مقدار سود نصیب ما کرده، باید از نرخ بازده سرمایهگذاری استفاده کنیم.

پیش از اینکه شخصی اقدام به سرمایهگذاری کند نیز با دانستـن بازده فرصتهای سرمایهگذاری پیش روی خود میتواند دست به مقایسه و انتخاب بزند. همانطور که گفتـه شد، تنها معیار انتخاب یک سرمایهگذاری بازده آن نیست، بلکه توجه به دیگر فاکتورها مانند ریسک بسیار مهم است. برای درک اهمیت آن فرض کنید که دو موقعیت سرمایهگذاری پیش روی خود دارید. موقعیت اول بازدهی 20 درصد دارد و موقعیت دوم بازدهی 30 درصد. اگر تنها معیار نرخ بازده سرمایهگذاری باشد، گزینه دوم انتخاب میشود. اما اگر بدانید گزینه دوم ریسک بهمراتب بیشتری دارد، به قدری که امکان از دست دادن کل مبلغ سرمایهگذاری را دارید و در گزینه اول با ریسک بسیار اندکی مواجهاید شاید تمایل بیشتری در انتخاب گزینه اول داشتـه باشید.

انواع بازده سرمایه گذاری

حال که با نحوه محاسبه بازدهی آشنا شدید قادر هستید بازدهی هر موقعیت سرمایهگذاری را محاسبه کنید. با این حال، شاید نحوه محاسبه نرخ بازدهی برای برخی از سرمایهگذاریها متفاوت باشد. در ادامه، هر کدام را به تفصیل توضیح میدهیم.

مفهوم بازده سرمایه گذاری در سهام چیست؟

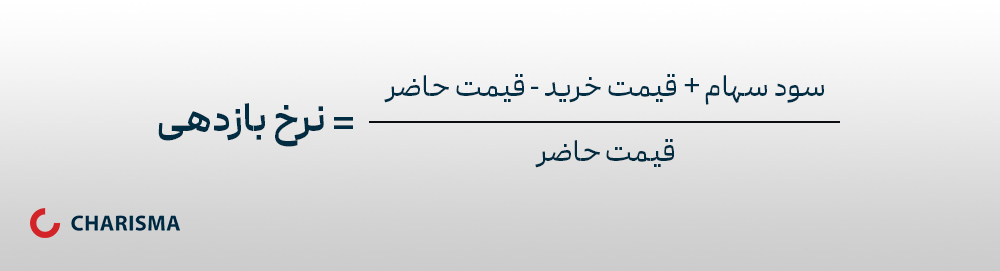

یکی از مهمترین دغدغههای سرمایهگذاران و سهامداران محاسبه نرخ بازده سبد یا پرتفوی سرمایهگذاری آنها است. برای محاسبه نرخ بازده یک سهم نیاز به اطلاعات زیر داریم:

- قیمت خرید

- قیمت حال حاضر

- سود محققشده در مجمع شرکت

باتوجه به سه مورد گفتهشده بازده یک سهم به صورت زیر محاسبه میشود:

برای محاسبه نرخ سود صندوقها نیز مثل سهام عمل میکنیم، با این تفاوت که بعضی از صندوقها تقسیم سود دورهای داشتـه که به مانند سود محققشده در مجمع بوده و بعضی نداشتـه که بازده از تفاوت قیمتها حاصل میشود.

به عنوان مثال، تعداد 1000 عدد سهم شرکت الف را به مبلغ 500 تومان خریداری کردیم و قیمت حال حاضر سهم نیز 520 تومان است. در این مدت، در مجمع شرکت نیز 40 تومان سود تقسیمشده و به حساب سهامداران واریزشده است. بازدهی سرمایه گذاری ما در سهام شرکت الف 12% است.

بازده سرمایه گذاری در مسکن

بررسی بازدهی داراییهایی مثل مسکن، زمین و آپارتمان کمی پیچیدهتر از داراییهایی مثل سهام است. برای محاسبه بازدهی یک ملک باید هزینههایی که درطی مدت مورد نظر برای آن شده کاستـه شود. همچنین بازدهی ملکی که در آن سرمایهگذاری کردیم به اجاره دادن یا ندادن آن نیز وابستـه است.

مثلا فرض کنید که یک ملک را به قیمت 1 میلیارد تومان خریدهایم و قیمت حال حاضر آن 1.5 میلیارد تومان است. اما در طی این سرمایه گذاری 100 میلیون تومان نیز برای تعمیرات آن هزینه کردهایم. نرخ بازده این سرمایهگذاری 40 درصد است. اما اگر در طی این مدت مبلغ 200 میلیون تومان بابت اجاره به شخصی دریافت کرده باشیم، بازدهی این دارایی 60 درصد است. پس برای محاسبه نرخ بازده یک ملک به اطلاعات زیر نیاز داریم:

- قیمت خرید

- قیمت حال حاضر

- هزینههای انجام شـده

- درآمدهای کسب شـده

مزایای استفاده از نرخ بازده سرمایه گذاری (ROI)

بزرگترین مزیت بازده سرمایه گذاری این است که یک معیار به نسبت ساده و آسان است و اغلب از آن بهعنوان معیار استاندارد و جهانی میزان سودآوری استفاده میشود. به عنوان یک معیار اندازهگیری، در اغلب مواقع استفاده از آن موجب سوءتفاهم و سوءتعبیر نمیشود، زیرا معنی خود را در قالبهای مختلف حفظ میکند.

معایب و مشکلات بازده سرمایه گذاری چیست؟

با وجود فرمول آسان و محاسبه سریع نرخ بازدهی اما با ایرادهایی نیز همراه است. مشکلات استفاده از بازده سرمایهگذاری شامل موارد زیر است:

1) بازده سرمایهگذاری مدت زمان را در نظر نمیگیرد

مهمترین عیب بازده سرمایه گذاری، صرف نظر از زمان است. به عنوان مثال، بازدهی 2 سرمایهگذاری 100 درصد است ولی اولی در یک سال و دومی در 5 سال محقق شده است. از نظر نرخ بازده سرمایه گذاری هردو بازده یکی است اما منطقا سرمایهای که در زمان کمتری این بازده را محقق کرده مناسبتر است که این پارامتر در نرخ بازده سرمایهگذاری دیده نمیشود. اگر از بازده سرمایهگذاری به صورت سالانه و در بازه زمانی مشخص استفاده کنید، میتوانید این مشکل را از بین ببرید.

2) بازده سرمایه گذاری نسبت به ریسک تنظیم نمیشود

یک اصل کلی و رایج در دنیای سرمایهگذاری وجود دارد که طبق آن بازده سرمایهگذاری رابطه مستقیمی با ریسک دارد: هرچه بازده احتمالی بیشتر باشد، ریسک احتمالی نیز بیشتر است. این را میتوان در دنیای واقعی سرمایهگذاری نیز مشاهده کرد. به طور مثال، در اغلب مواقع، سرمایهگذاری که بازده پرتفوی ۱۲ درصد را هدف قرار داده است، باید درجه بالاتری از ریسک را در مقایسه با سرمایهگذاری که هدفش بازده ۴ درصدی است، بپذیرد. اگر یک سرمایهگذار بدون ارزیابی ریسک، فقط درصد بازده سرمایهگذاری را معیار قرار دهد، ممکن است نتیجه نهایی تصمیم بسیار متفاوت از نتیجه مورد انتظار باشد.

3) اگر تمام هزینههای مورد انتظار را درست محاسبه نکنید، بازده سرمایهگذاری درست نخواهد بود

درست محاسبه نشدن هزینههای مورد نظر برای سرمایهگذاری ممکن است، عمدا یا سهوا رخ دهد. به عنوان مثال، در ارزیابی نرخ بازده سرمایه گذاری در یک قطعه ملک، کلیه هزینههای مرتبط باید در نظر گرفتـه شود. این موارد شامل کمیسیون املاک، مالیات بر املاک، بیمه و کلیه هزینههای نگهداری میشود. این هزینهها میتوانند به میزان قابل توجه درصد بازده سرمایهگذاری را کاهش دهند.

مفهوم ریسک و بازده سرمایه گذاری چیست؟

زمان تصمیمگیری در خصوص یک سرمایهگذاری لازم است علاوه بر میزان ریسک، بازدهی مورد انتظار را نیز مورد بررسی قرار دهید. منظور از بازدهی، میزان سود بهدستآمده در مقابل تحمل ریسک آن سرمایهگذاری است. نکته قابل توجه در این خصوص این است که میزان ریسک و بازدهی مورد انتظار از یک سرمایهگذاری رابطه مستقیم دارند. یعنی اگر میزان ریسک سرمایه گذاری خود را افزایش دهید احتمال کسب بازدهی بالاتر، بیشتر میشود.

برای درک بهتر این موضوع، فرض کنید بین سرمایهگذاری در بانک و سکه طلا میخواهیم یکی را انتخاب کنیم. سرمایه گذاری در بانک امنتر بوده، اصل سرمایه هم حفظ میشود، پرداخت سود تضمینشده دارد، اما در عوض سود آن ثابت و حدودا 20 درصد است. سکه طلا در کنار مالیات، به دلیل ماهیت فیزیکی خود امکان دزدیده شدن داشتـه و همراه با نوسان قیمت و حتی ضرر است. اما در عوض احتمال سود بیشتر در این سرمایهگذاری بالاتر است. پس ریسک سرمایه گذاری در بانک کمتر بوده و به همین دلیل بازده آن نیز کمتر و ثابت است.

چکیدهای از نرخ بازده سرمایه گذاری و نحوه محاسبه آن

زمانیکه وارد یک سرمایهگذاری خاص میشوید، درباره آینده دارایی مورد نظر پیشبینی مشخصی در ذهن و انتظار بازده مناسبی هم از آن دارید. چنانچه سرمایه گذاری مورد نظر نتواند بازدهی مد نظر شما را محقق کند احتمالا به سراغ فرصتهای سرمایهگذاری بهتری میروید. به بیانی دیگر، از بازده سرمایه گذاری به عنوان معیاری برای نتیجهبخش بودن یک سرمایهگذاری استفاده میشود. هرچند بازدهی تنها فاکتور انتخاب گزینه سرمایه گذاری نیست، اما یکی از مهمترینهای آن به شمار میرود.