تورم چیست و چگونه محاسبه می شود؟

تورم چیست و چگونه محاسبه می شود؟

تورم اقتصادی از جمله واژههایی است که کمتر کسی را میتوان یافت که با آن آشنا نباشد و شاید بتوان گفت با توجه به شرایط اخیر کشور با این مفهوم بسیار زندگی کردهایم و با آن آشنا هستیم. اما آیا واقعا میدانیم که تـورم به چه معناست؟ تورم چگونه ایجاد میشود؟ تـورم چگونه محاسبه میشود؟ چگونه میتوان با آن مقابله کرد؟ در این مقاله از کاریزما لرنینگ به این قبیل پرسشها و سایر پرسشها در زمینه نرخ تورم پاسخ میدهیم.

تورم چیست؟

تورم یا Inflation به معنای افزایش مداوم و پیوستـه سطح عمومی قیمت کالاها و خدمات در یک جامعه و برای یک دوره زمانی معین است. تـورم باعث میشود قدرت خرید خانوارها کاهش یابد که این کاهش قدرت خرید در همه کالاها به طور یکسان نخواهد بود و همین امر پیشبینی شرایط اقتصادی و تحلیل فرصتهای سرمایهگذاری را با دشواری مواجه میکند.

به طور مثال، هنگامیکه گفتـه میشود در یک جامعه نرخ تـورم 20 درصد است، به این معنی نیست که در همه کالاها و خدمات افزایش قیمت 20 درصدی را داریم. بلکه این بدان معنی است که باتوجه به سبد مصرفی خانوار در یک جامعه خاص به طور میانگین کالاها و خدمات به اندازه 20 درصد افزایش پیدا کردهاند. حال افزایش در اقلام خوراکی ممکن است 25 درصد و در اقلام حمل و نقلی 18 درصد باشد.

مقاله پیشنهادی: اقتصاد چیست؟ درک مفاهیم اقتصادی در زندگی روزمره

علت ایجاد تورم چیست؟

به گفتـه اقتصاددانان دو دلیل عمده برای بوجود آمدن تـورم وجود دارد:

- کاهش عرضه یا افزایش تقاضای کل

- رشد عرضه پول مازاد بر رشد اقتصادی یا همان رشد نقدینگی

هنگامیکه تعادل عرضه و تقاضا برهم میخورد و در یک بازار تقاضای بیشتری شکل میگیرد یا به هر دلیل عرضه کالا نسبت به قبل کاهش پیدا میکند، قیمت نیز افزایش مییابد که منجر به ایجاد تـورم میشود. اگر این عدم تناسب عرضه و تقاضا مداوم باشد، میتواند منجر به ایجاد تورم شدید و مزمن شود.

به عنوان مثال، فرض کنید در یک بازار، کالای X با قیمت مشخص به 10 نفر فروختـه میشود. اگر تعداد متقاضیان آن کالای بخصوص به 100 نفر افزایش یابد اما تعداد کالا به همان اندازه ثابت باقی بماند مسلما رقابت در سمت تقاضا شکل میگیرد و هر فرد برای خرید کالای مورد نظر قیمت بالاتر پیشنهاد میدهد که منجر به ایجاد تـورم میشود.

نکته مهم این است که افزایش تقاضا لزوما با افزایش تعداد متقاضیان همراه نیست. بلکه عاملی همچون افزایش عرضه پول و اعتبار نیز باعث تحریک تقاضای مصرف کنندگان میشود که اگر این تقاضا بیشتر از ظرفیت تولید اقتصاد باشد، باز هم منجر به افزایش قیمت میشود. این مورد که به اثر کشش تقاضا معروف است ماحصل افزایش نقدینگی در دسترس عموم و عرضه پول (چاپ پول) است.

کاهش عرضه نیز مانند افزایش تقاضا تعادل در بازار مورد نظر را با مخاطره مواجه میکند که منجر به افزایش قیمت میشود. این افزایش قیمت حتی میتواند در نهادههای تولید باشد و قیمت تمامشده محصولات کارخانهها را افزایش دهد. این افزایش در بهای تمامشده تولید منجر به افزایش قیمت فروش محصولات میشود که تـورم ماحصل آن خواهد بود. به افزایش هزینههای تولید اثر فشار هزینه نیز گفتـه میشود.

عوامل موثر در رشد و تشدید تورم چیست؟

به طور خلاصه همان عوامل ایجاد تورم را میتوان به عنوان تشدیدکننده تـورم نیز در نظر گرفت. تداوم چاپ پول که عرضه پول را بیشتر میکند و منجر به افزایش نقدینگی در جامعه میشود، اتخاذ سیاستهای پولی انبساطی، کسری بودجه و استقراض دولت از بانک مرکزی و دلایل دیگری که منجر به کاهش عرضه یا افزایش تقاضا یا افزایش نقدینگی شود ازدیاد کننده تورم هستند.

پیامدهای ایجاد تورم چیست؟

یکی از مهمترین مطالبی که به آن میتوان پرداخت این است که اثرات تـورم چیست؟ مسلما بر کسی پوشیده نیست که تورم بالا و متغیر هزینههای زیادی را بر اقتصاد تحمیل میکند. تـورم باعث برهم خوردن قیمتهای نسبی میشود. یعنی قیمت ملک و املاک در برابر قیمت سکه، طلا در مقایسه با درآمد افراد به یک نسبت افزایش نمییابند و همین امر منجر به دامن زدن عدم اطمینان در میان خانوارها و بنگاههای اقتصادی میشود. چرا که تصمیمگیری برای سرمایه گذاری، پس انداز و هزینه را دشوار میکند.

بنابراین تورم برای عموم مردم ناخوشآیند است. تورم باعث برهم خوردن توزیع درآمد در جامعه میشود و به این دلیل که افزایش قیمتها بیشتر در مورد کالاهای اساسی اتفاق میافتد تا کالاهای لوکس، بنابراین بیشترین فشار تـورم بالا، به اقشار کم درآمد و ضعیف جامعه وارد میشود. در نتیجه، شکاف میان اقشار جامعه افزایش پیدا میکند که این خود زمینهساز دیگر مشکلات اقتصادی و اجتماعی خواهد شد.

با اینحال، تورم همیشه بد و نفیشده نیست و در صورتیکه به صورت کنترلشده و با نرخهای اندک و قابل پیشبینی باشد نیز میتواند انگیزه تولید در اقتصاد را افزایش دهد که این خود میتواند منجر به رشد GDP و بهبود دیگر مولفههای اقتصادی و رفاه جامعه خواهد شد. به عنوان مثال، در جوامع پیشرفتـه عموما نرخ تـورم 1 الی 2 درصد دیده میشود.

نرخ تورم چگونه محاسبه میشود؟

نرخ تورم شاخصی است که به ما ارزش پول و قدرت خرید را در یک بازه زمانی نشان میدهد. البته شاخصهای قیمتی زیادی در اقتصاد وجود دارند که میتوان از هر کدام برای محاسبه نرخ تورم استفاده کرد مانند شاخص بهای (قیمت) مصرفکننده، شاخص بهای (قیمت) تولیدکننده و شاخص قیمت عمدهفروشی، اما عموما از شاخص قیمت مصرفکننده (CPI) یا Consumer Price Index در محاسبه نرخ تـورم استفاده میشود.

بازه زمانی که این نرخ در آن محاسبه میشود میتواند به صورت هفتگی، ماهانه یا سالانه برای یک سبد کالای پایه حاصل شود که از سوی بانک مرکزی تعیین میشود و برای هر چند سال یکبار در آن بازنگری میشود.

انواع تورم کدام است؟

پیش از اینکه به محاسبه نرخ تورم بپردازیم، خوب است بدانیم تـورم چه انواعی دارد؟ تورم را به طور کلی میتوان در دستهبندیهای زیر قرار داد:

تورم نقطه به نقطه

در صورتیکه درصد تغییرات شاخص CPI را در دو مقطع زمانی مختلف نسبت به یکدیگر محاسبه کنیم میتوانیم به تورم نقطه به نقطه دست بیابیم. فاصله این مقاطع زمانی میتواند به صورت ماهانه یا سالانه باشد. به عنوان مثال، تـورم نقطه به نقطه سال 1400، درصد تغییرات شاخص CPI سال 1400 نسبت به سال 1399 است. برای این منظور شاخص CPI سال 1400 را از سال 1399 کم کرده و حاصل را بر شاخص CPI سال 1399 تقسیم میکنیم.

این محاسبات میتواند به صورت ماهانه نیز باشد. به عنوان مثال، گفتـه میشود تـورم نقطه به نقطه شهریور ماه نسبت به مرداد ماه 45% است که این یعنی حاصل تفاوت شاخص CPI در یک تاریخ مشخص از این دو ماه تقسیم بر شاخص ماه قبل.

نکته مهم در محاسبات این شاخص این است که هر گونه نوسانات قیمتی که بازه بین این دو تاریخ رخ میدهد نادیده گرفتـه میشود و ملاک اندازهگیری تاریخ مورد نظر خواهد بود.

متوسط نرخ تورم سالانه

در صورتیکه متوسط نرخ تورم ماهانه را طی یکسال در نظر بگیریم و از آن میانگین هندسی بگیریم، متوسط نرخ تورم سالانه در نظر گرفتـه میشود. تفاوت این روش با روش قبل در این است که تفاوتهای قیمتی که در بازه زمانی یکسال رخ میدهند اهمیت پیدا میکنند. همین امر باعث میشود که متوسط نرخ تـورم سالانه با نرخ تورم نقطهبهنقطه یک سال متفاوت باشد.

نرخ تورم یک سال نسبت به سال پایه

گاهی تورم یک سال را نسبت به سال پایه در نظر میگیرند (به عنوان مثال سال 1384). برای اینکار لازم است که شاخص CPI سال پایه را از سال مورد نظر کم کنیم و نتیجه را بر سال پایه تقسیم کنیم. این عدد به ما میگوید که درصد تغییرات شاخص CPI نسبت به سال پایه چقدر بوده و در واقع تـورم نسبت به سال پایه چه مقدار است.

فرمول محاسبه نرخ تورم

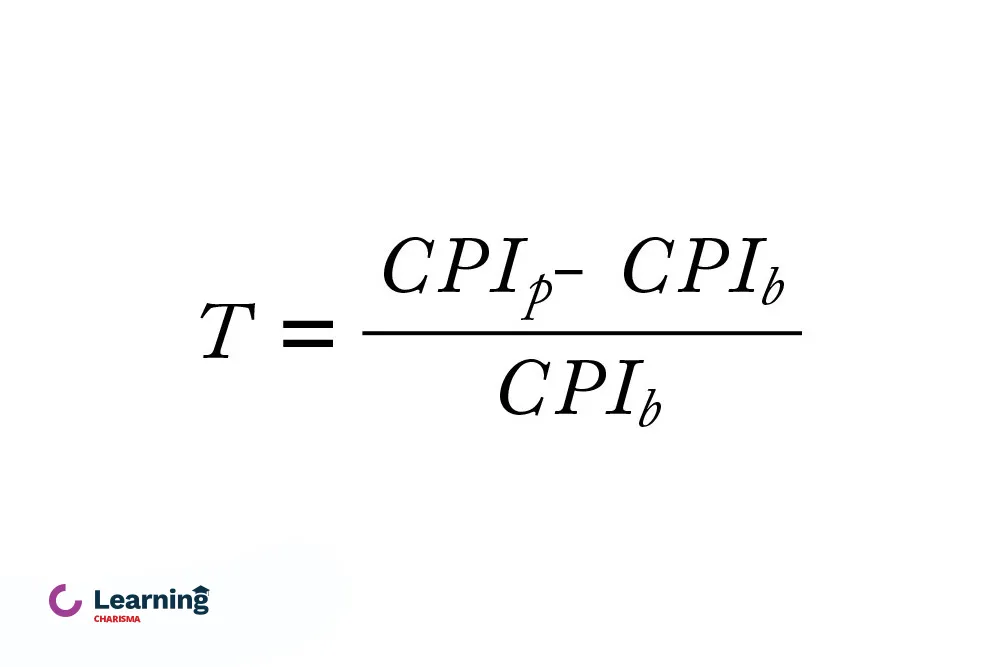

همانطور که گفتـه شد، برای اندازهگیری نرخ تـورم یک سال را به عنوان سال پایه در نظر میگیرند و افزایش قیمت را باتوجه به آن اندازهگیری میکنند.

فرمول کلی محاسبه تورم به صورت زیر است:

که در آن CPIp شاخص کالا و خدمات در مقطع زمانی جاری و CPIb شاخص CPI را در مقطع پایه در نظر گرفتـه شده است.

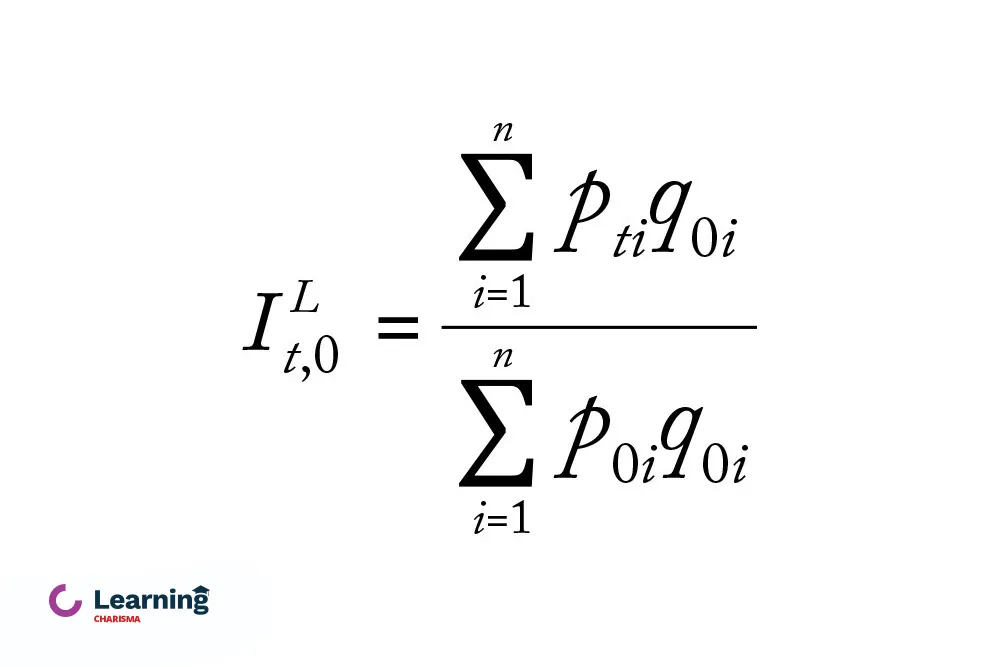

فرمول محاسبه شاخص CPI

برای بدست آوردن شاخص CPI، از فرمول لاسپیرز استفاده میشود که برای این منظور وزن هر قلم کالا را در سبد مورد نظر نیز اندازهگیری میکنند و میانگین وزنی است. در این فرمول تغییرات قیمت کالاها و خدمات مصرفی خانوارها در هر زمان نسبت به زمان پایه سنجیده میشود.

فرمول لاسپیرز به صورت زیر است:

- Pt = قیمت کالای مورد نظر در زمان t

- P0 = قیمت کالای مورد نظر در زمان صفر یا سال پایه

- Q0= تعداد کالای مصرفشده در زمان سفر یا سال پایه

با توجه به اینکه برای محاسبه تورم یک سبد کالایی را در نظر میگیریم بنابراین میبایست میانگین وزنی این افزایش قیمت را در نظر بگیریم. پس فرمول کلی به صورت زیر خواهد بود:

در مجموع، نرخ تورم اقتصاد میتواند در سه سطح تعریف شود:

- تـورم خزنده: تورمی است که در آن قیمتها به طور آرام و خفیف شروع به افزایش میکنند. در این نوع از تورم، قیمتها در طول سال نهایت تا سقف 8% رشد خواهند کرد.

- تـورم شدید: تورم شدید، تازنده یا شتابان، تورمی است که با سرعت بیشتری باعث افزایش قیمتها میشود. این تورم در طول سال بین 15 تا 25 درصد تعریف شده است.

- تـورم بسیار شدید: تورم شدید به معنای دو برابر شدن قیمتها در طول شش ماهه سال است یا تورمی که تنها در عرض یک ماه، اجناس را 50% افزایش قیمت داده است. از این نوع تورم، با عناوینِ تورم افسارگسیختـه، ابر تورم یا حتی فوق تورم هم یاد میکنند.

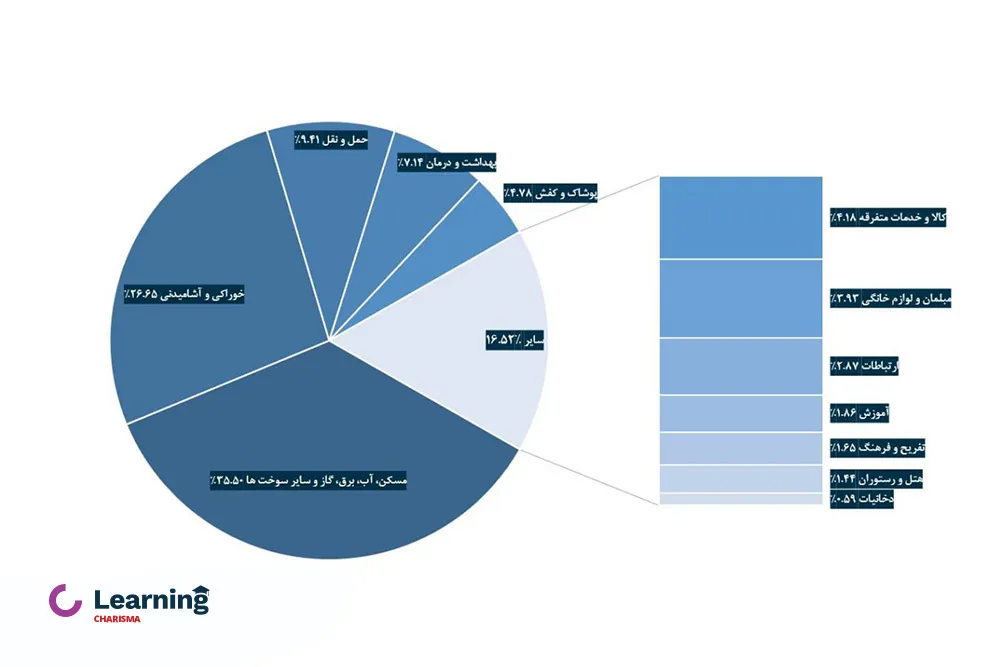

قیمت چه کالا و خدماتی در نرخ تـورم محاسبه میشود؟

بانک مرکزی هر کشور این اختیار را دارد که براساس فرهنگ مصرف کشور خود سبد کالا و خدمات مصرفی خانوارها را تعیین کند. در کشور ما وزن کالاها و خدمات در سبد مصرفی خانوارها به صورت زیر است:

راه کنترل تـورم چیست؟

تورم یک پدیده پولی است و بنابراین با کمک سیاسیتهای پولی و مالی میتوان آنرا مدیریت و یا مهار کرد. در صورتیکه این سیاستها درست و به موقع اتخاذ شوند میتواند باعث مهار تورم شود. به عنوان مثال، یکی از ابزارهای کنترل تورم بالا بردن نرخ بهره بانکی است. این کار که به معنی گران شدن پول است باعث میشود که پولهای سرگردان در جامعه که در بازارهای مختلف باعث ایجاد تلاطم میشوند جمع شوند و کاهش نقدینگی یکی از راههای کاهش میل به مصرف خواهد بود. هرچه مصرف کاهش یابد قیمت کالاها و خدمات نیز کاهش خواهد یافت.

به طول کلی، سیاستهای انقباضی میتوانند منجر به کاهش تورم شوند. در صورتیکه علاقهمند هستید در این خصوص بیشتر مطالعه کنید پیشنهاد میکنیم مقاله “سیاست های پولی و مالی چیست؟” را مطالعه بفرمایید.

وضعیت تورم در ایران

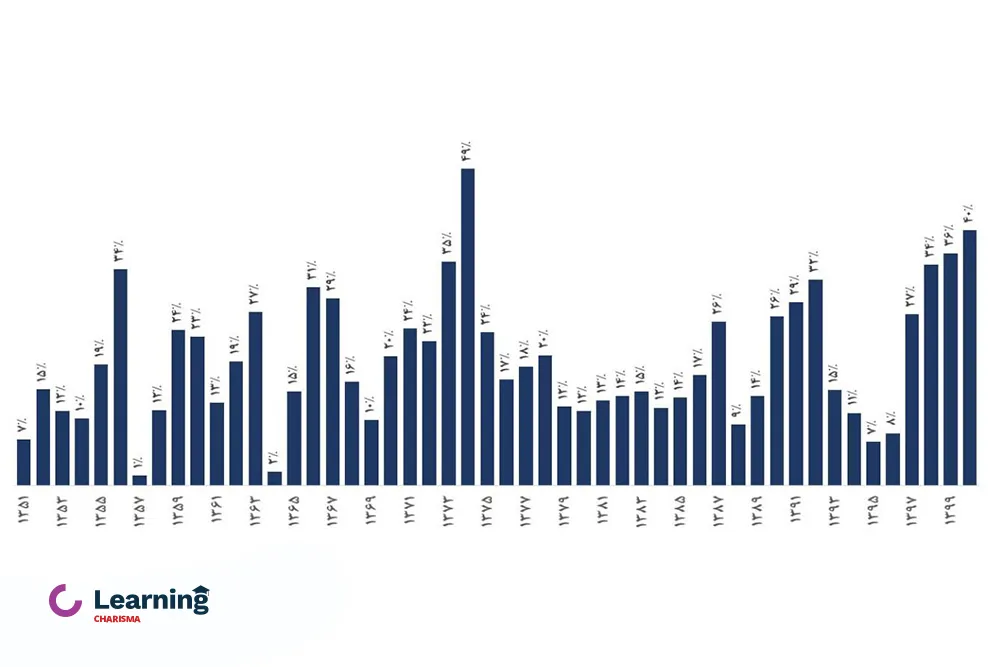

در چند دهه اخیر نرخ تورم در کشور ما به طرز چشمگیری افزایش داشت و هرچند تلاش شد در برهههایی این تـورم مهار شود اما به طور متوسط میتوان گفت نرخ تورم سالانه در 50 سال اخیر حدود 19.5 درصد بوده است.

به طور کلی رشد شدید تورم در کشور ما اغلب ناشی از چهار عامل اصلی است:

اول تکیه و تمرکز اقتصاد ایران بر نفت که موجب شده تا در نتیجهی نوسان قیمت نفت، درآمدهای کشور نیز همواره با بیثباتی شدید مواجه باشد. دوم رشد شدید قیمت ارز در یک بازه زمانی کوتاه، سوم رشد نقدینگی و چهارم تضعیف تولید و رشد هزینههای تولید در اثر فشارهای وارد شده بر حوزه تجارت خارجی کشور.

تورم علاوهبر این که موجب تغییر سود و جریانات نقدی کشورها میشود، نرخ بازده مورد انتظار (بازده سرمایهگذاری) سهامداران و فعالان اقتصادی را نیز تغییر میدهد. در واقع، این اتفاق موجب توزیع دوباره داراییها و درآمدهای افراد میشود. در یک سو بهای سبد دارایی افرادی که بیش از نرخ تورم افزایش داشتـه باشد از این فرآیند بهرهمند میشوند. اما در سوی دیگر افرادی که ارزش سبد داراییهای آنها به هر دلیلی کمتر از نرخ تـورم افزایش پیدا کند، از متضررین این نرخ هستند.

بنابراین سرمایهگذاران که خالص منافع حاصل ازسرمایهگذاریهای آنها به نرخ تورم بستگی دارد میکوشند با سرمایهگذاری در فعالیتهای پربازده، ضمن حفظ ارزش داراییهای خود، از اثرات تـورم نیز بهرهمند شوند.

در صورتیکه تمایل دارید در خصوص تنوع سبد دارایی خود و فرصتهای سرمایه گذاری که با آن روبهرو هستید مشاوره تخصصی دریافت کنید اینجا کلیک کنید.

مقایسه نرخ تورم در 10 سال گذشته (با رسم نمودار)

در 10 سال گذشته نرخ تـورم در ایران به جز در سالهای 1393 تا 1396 روندی رو به رشدی داشتـه است. در این نمودار، نرخ تورم در 50 سال گذشته را به صورت نموداری برایتان آوردهایم:

معایب تـورم چیست؟

تا کنون در بخشهای مختلف این مقاله از معایب تورم نام بردیم. در اینجا به صورت موردی معایب تورم را عنوان میکنیم:

- تـورم قیمتهای نسبی را بر هم میزند و تصمیمگیری اقتصادی و سرمایهگذاری را دشوار میکند.

- تـورم بالا منجر به ایجاد عدم اعتماد و اطمینان نسبت به سرمایهگذاری میشود.

- تـورم بالا منجر به ایجاد شکاف طبقاتی بیشتر در جامعه میشود.

- تـورم باعث افزایش فعالیتهای محتکرانه در جامعه میشود.

- تـورم، بیشتر بر اقشار کم درآمد وارد میشود.

هرچند به نظر میرسد تورم منجر به بروز مشکلات بیشماری میشود که به بسیاری از آنها اشاره کردیم، اما شاید کمتر شنیده باشید که تورم در مقادیر پایین نیز مزایایی دارد که خالی از لطف نیست به برخی از آنها اشاره کنیم.

مزایای تـورم چیست؟

تاکنون فقط از معایب تورم شنیدهایم در حالیکه تورم در مقادیر کم مزیتهایی نیز دارد. تورم در صورتیکه در مقادیر کم باشد میتواند محرک تولید باشد و انگیزه تولیدکننده را برای تولید را بیشتر کند. از طرف دیگر، سطح بهینهای از تورم مصرفکنندگان را به جای پسانداز کردن، به خرج کردن یا سرمایهگذاری سوق میدهد.

برای درک بهتر این موضوع فرض کنید در جامعهای تورم صفر باشد به این معنی که ارزش پول امروز برابر با ارزش پول سال آینده باشد. در این شرایط، مصرف امروز با مصرف سال آینده هیچ تفاوتی نمیکند و شاید انگیزه افراد را برای پس انداز به امید خرید کالاهای گران قیمتتر در آینده بیشتر کند.

پس انداز سرعت گردش پول در اقتصاد را کاهش میدهد و باعث میشود مصرف به شدت کاهش یابد و تولید کنندگان نیز در فروش کالاهای خود با مشکل مواجه شوند. در این حالت درآمد تولیدکننده کفاف هزینه حقوق و دستمزد کارگران ودیگر هزینههای کارخانه تولیدی را نمیدهد و در نهایت منجر به رکود و افزایش نرخ بیکاری میشود. در نهایت، این پسانداز بیشتر باعث میشود که درآمد کلی جامعه نیز کاهش یابد و جامعه در یک چرخه رکود شدید فرو رود.

پوشش ریسک در برابر تـورم چگونه انجام میشود؟

حال سوال مهم این است که چگونه میتوانیم از ارزش سرمایههایمان در برابر تورم محافظت کنیم و به اصطلاح ریسک تورم را پوشش دهیم یا hedge کنیم؟ پاسخ این سوال سرمایهگذاری است. اما سرمایهگذاری که نرخ بازدهی بیشتر از تورم داشتـه باشد.

نگهداری پول نقد در شرایط تورمی تنها باعث کاهش هرچه بیشتر ارزش پول میشود؛ چرا که بازدهی وجه نقد از دیگر داراییها کمتر است. برای سرمایهگذاری گزینههای بیشماری در اختیار داریم که حتی اگر سرمایه اندکی نیز داشتـه باشیم باز هم فرصت سرمایهگذاری مناسب را خواهیم یافت.

یکی از روشهای سرمایهگذاری با پول کم سرمایهگذاری در بازار سرمایه است که میتواند به دو طریق انجام شود:

- سرمایه گذاری مستقیم

- سرمایه گذاری غیرمستقیم

برای مهار تورم در کجا باید سرمایهگذاری کرد؟

به عنوان یک نهاد مالی که سالهاست در حوزه بازار سرمایه فعالیت داریم و خدمات بیشماری را در این حوزه به سرمایهگذاران عزیز ارائه میدهیم، به سرمایهگذاران تازه وارد همواره پشنهاد میدهیم که به طور غیرمستقیم سرمایهگذاری نمایند و ریسک پرتفوی خود را با خرید صندوقهای سرمایهگذاری کاهش دهند.

در مقاله آشنایی با انواع صندوق های سرمایه گذاری به طور مفصل به توضیح انواع صندوقهای سرمایهگذاری و ویژگیهای هر کدام اشاره کردهایم. حتی اگر تمایل زیادی دارید که خودتان به خرید و فروش سهام در بازار سرمایه بپردازید، باز هم به شما پیشنهاد میکنیم که صندوق های قابل معامله یا ETF را خریداری نمایید که مطابق با هر میزان ریسکپذیری که دارید یا بستـه به اینکه تمایل به دریافت سود به صورت ماهانه دارید یا خیر طراحی شدهاند.

در صورتیکه تمایل به خرید صندوقهای ETF سهامی را دارید اینجا کلیک کنید و اگر قصد دارید هر ماه در یک تاریخ مشخص سود معینی دریافت کنید و همزمان صندوق مورد نظر در بورس معامله شود میتوانید به این لینک مراجعه کنید و با این صندوقها آشنا شوید.

برای مشاهده نحوه بوجود آمدن تورم به زبان ساده ویدیو زیر را مشاهده کنید.

سوالات متداول

به روشهای مختلفی میتوان تورم را اندازه گیری کرد. در تورم نقطه به نقطه درصد تغییرات شاخص CPI را در دو مقطع زمانی نسبت به یکدیگر محاسبه میکنیم.

افزایش نا اطمینانی برای سرمایه گذاری، افزایش شکاف طبقاتی، برهم خوردن قیمت های نسبی و مواردی دیگر از جمله اثرات و پیامدهای تورم است.

اعمال سیاستهای پولی و مالی انقباضی مثل افزایش نرخ بهره که یک سیاست پولی انقباضی است میتواند به کنترل تورم کمک کند.