صندوق سهامی چیست و چه نکاتی دارد؟

صندوق سهامی چیست و چه نکاتی دارد؟

صندوق سهامی چیست؟ در پاسخ به این سوال، میتوان گفت که نوعی صندوق سرمایهگذاری است که عمده دارایی خود را در سهام و حق تقدم آن قرار میدهد. به همین دلیل، این صندوقها عموما متناسب با شاخص بورس حرکت میکنند. لذا خرید صندوق سهامی مانند داشتن پرتفویی متنوع از سهام و سایر اوراق بهادار است.

در این مقاله از کاریزما لرنینگ قصد داریم به طور مفصل به تعریف صندوق سرمایه گذاری سهامی بپردازیم، نحوه کارکرد و خصوصیات این صندوقها را شرح دهیم، همچنین مزایا و ریسکهای مرتبط با آنها را مطرح کنیم. اگر این سوال برای شما هم وجود دارد که صندوق سرمایه گذاری سهامی چیست و چه جزئیاتی دارد، با ما همراه باشید.

صندوق سهامی چیست؟

همانطور که در مقاله صندوق سرمایه گذاری چیست؟ اشاره شد، صندوق سهامی یکی از انواع صندوقهای سرمایه گذاری است که به جمعآوری وجوه نقد سرمایهگذاران میپردازد. سپس با تجمیع سرمایههای خرد، اقدام به سرمایهگذاری و تشکیل سبدی متنوع از سهام شرکتهای پذیرفتـه شده در بورس و سایر اوراق بهادار میکند.

عمده اوراق موجود در پرتفوی یا سبد داراییهای این صندوق را سهام شرکتهای پذیرفتـه شده در بورس تشکیل میدهند. به این معنا که تمرکز اصلی این صندوق در سهام است و قسمت بسیار کمی از سبد داراییهای این صندوق به اوراق درآمد ثابت مانند سپرده بانکی، اوراق مشارکت و اوراق دولتی مانند اخزا تعلق میگیرد.

عمده بازدهی این صندوقها از خرید و فروش سهام شرکتها و سود و زیان ناشی از آن حاصل میشود. البته بخش اندکی نیز به دلیل دریافت سودهای تقسیمی سهام موجود در پرتفوی صندوق است.

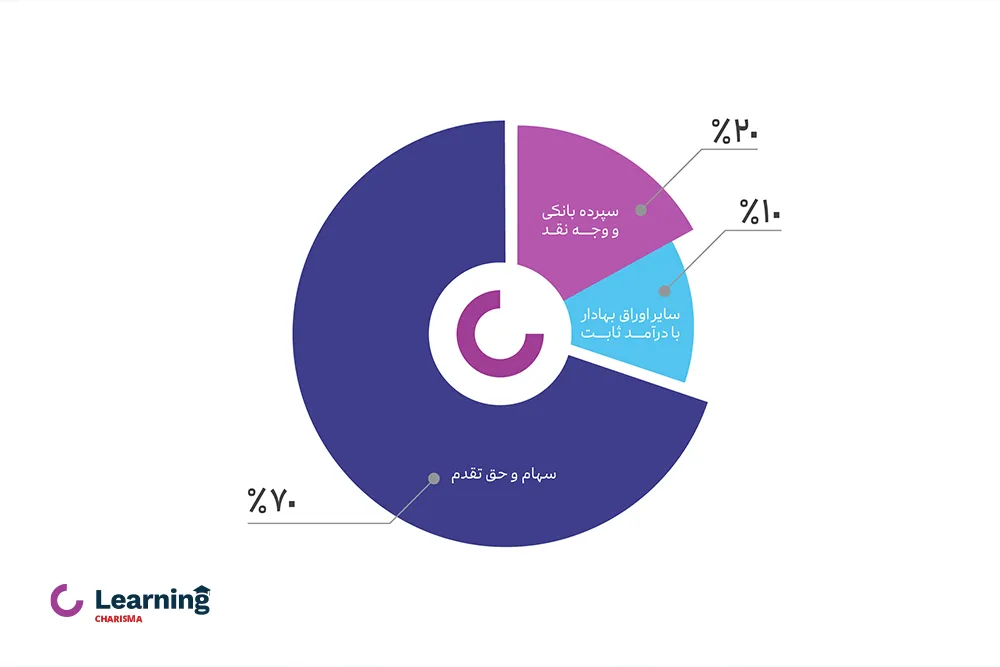

ترکیب دارایی صندوق سهامی چیست؟

صندوقهای سرمایه گذاری سهامی، ۷۰ تا ۹۵ درصد از سرمایه خود را در سهام و حق تقدم شرکتهای پذیرفتـه شده در بورس سرمایهگذاری میکنند و باقی سرمایه را به اوراق با درآمد ثابت مانند اوراق مشارکت و … اختصاص میدهند.

هرچند ترکیب داراییهای یک صندوق سهامی میتواند براساس نظر مدیر صندوق و سیاستهای آن، با دیگر صندوقهای سهامی متفاوت باشد. اما در صورت رعایت حد نصابهای تعیین شده برای این نوع از صندوقهای سرمایهگذاری، نمودار ترکیب داراییهای صندوق سهامی به صورت زیر است:

دقت کنید که این ترکیب میتواند در هر صندوق تغییر کرده و نسبتها متفاوت باشند.

نحوه فعالیت صندوق سرمایه گذاری سهامی

صندوق سهامی بعد از جمعآوری وجوه از سرمایه گذاران خرد، در انواع اوراق بهادار سرمایهگذاری میکند. ارزش اوراق بهادار خریداری شده توسط صندوق، در هر روز مورد محاسبه قرار میگیرند؛ به نحوی که کاهش و یا افزایش ارزش این اوراق، در میزان سوددهی و سرمایهی سرمایهگذاران تاثیر میگذارد.

صندوقهای سرمایه گذاری در سهام، تنها در صورت رعایت محدودیتهای در نظر گرفته شده برای سقف سرمایهگذاری در انواع اوراق بهادار، میتوانند وجوهی را که در اختیار دارند، صرف خرید سهام، اوراق مشارکت و سایر اوراقی کنند که در امیدنامه صندوق ذکر شده است.

با اینکه محدودیتهای تعیینشده در امیدنامه صندوق های سهامی، برای کاهش احتمال ریسک سرمایهگذاران در نظر گرفته شده است؛ اما با تمام این محدودیتها، باز هم صندوق سهامی جزء پرریسکترین صندوقها بهشمار میآید.

توجه داشته باشید که ریسک بیشتر با انتظار کسب بازدهی بیشتر نیز همراه است و این دسته از صندوقهای سرمایهگذاری در شرایط صعودی بازار، بازدهی بسیار مطلوبی خواهند داشت؛ اما در شرایط نزولی بازار نیز ممکن است بازدهی منفی داشته باشند.

با اینحال، با مدیریت حرفهای داراییهای صندوق و با استفاده از تخصص افراد خبره، ریسک موجود در این صندوقها کمتر از حالتی خواهد بود که اشخاص مستقیما به خرید و فروش سهام بپردازند.

چرا صندوق سهامی؟

پیشتر در خصوص روشهای سرمایهگذاری مستقیم و غیرمستقیم به طور مفصل توضیح دادیم و فرصتهای سرمایه گذاری موجود در هر روش را نام بردیم. اگر شما به عنوان یک سرمایهگذار، زمان و فرصت خرید و فروش سهام و سایر اوراق بهادار را ندارید و در عین حال به دنبال کسب بازدهی از بازار سرمایه و بورس هستید، صندوقهای سهامی احتمالا گزینه مناسبی برای شما خواهند بود.

انواع صندوق سهامی چیست؟

صندوق های سرمایه گذاری سهامی بر اساس نحوه معامله و ترکیب دارایی صندوق به انواع مختلفی تقسیم میشوند.

این صندوقها را میتوان بر اساس نحوه معامله، به دو نوع صندوق سرمایه گذاری قابل معامله یا غیر قابل معامله در بورس (صدور و ابطالی) تقسیم کرد.

انواع صندوق سهامی بر اساس نحوه معامله

-

صندوق سهامی قابل معامله

به نوعی از صندوقهای سرمایه گذاری سهامی گفته میشود که در تابلو معاملات بورس و از طریق سامانههای معاملاتی قابل خرید و فروش هستند.

-

صندوق سهامی صدور و ابطالی

این دسته از صندوقها که به آنها صندوق سرمایه گذاری مشترک (Mutual) نیز گفته میشود، به صندوقهای سهامی میگویند که در تابلو معاملات قابل خرید و فروش نیستند و با مراجعه به پورتال سرمایه گذاری صندوق، امکان صدور و ابطال واحدهای آن را خواهید داشت.

انواع صندوق سهامی بر اساس ترکیب دارایی

صندوقهای سهامی بر اساس نوع و میزان اوراق بهاداری که در سبد دارایی خود نگهداری میکنند و نحوه سیاستگذاری صندوق، دارای چندین زیر مجموعه هستند. برای مثال، صندوق سهامی شاخصی، اهرمی و بخشی، نوعی از صندوق سهامی هستند که سیاستگذاریهای مختلفی برای سرمایهگذاری و کسب سود دارند.

سرمایه لازم برای خرید صندوق سهامی

برای مشارکت در صندوق سهامی صدور و ابطالی باید حداقل یک واحد سرمایه گذاری یا یک یونیت خریداری شود. واحد یا یونیت به کوچکترین جزء در صندوقهای سرمایه گذاری گفته میشود. البته در صندوقهای سهامی مختلف فعال در کشور ممکن است این میزان متفاوت باشد. تعداد خرید اولیه واحد سرمایه گذاری برای سرمایه گذاری، در اساسنامه و امیدنامه صندوق مورد نظر ذکر شده است.

برای خرید صندوق های سهامی قابل معامله یا ETF میبایست حداقل مبلغ مجاز ارسال سفارش در سامانه معاملاتی را داشته باشید. این مبلغ در حال حاضر ۱۰۰ هزار تومان است.

مزایای صندوق سهامی چیست؟

صندوقهای سرمایه گذاری سهامی دارای مزایا و معایبی هستند که در این بخش ابتدا به مزایای صندوق های سهامی اشاره خواهیم کرد و در بخش بعدی به معایب آن نیز میپردازیم. مزایای صندوق سهامی شامل موارد زیر است:

-

مدیریت حرفهای

صندوقهای سرمایه گذاری با جمع آوری مبالغ خرد و اندک از سرمایه گذاران، یک سبد از دارایی های مختلف را تشکیل میدهند که توسط یک تیم حرفه ای و متخصصان بازار سرمایه مدیریت میشود تا ریسک آن به حد مطلوبی کاهش یابد و بازدهی خوبی نیز داشته باشد.

-

ریسک کمتر نسبت به سرمایه گذاری مستقیم

به دلیل مدیریت صحیح و حرفهای این صندوقها توسط متخصصان، ریسک سرمایه گذاری در صندوق بسیار کمتر از حالی است که سرمایهگذار شخصا به خرید و فروش سهام در بازار سرمایه میپردازد.

-

سپر تورمی در بلندمدت و حفظ ارزش سرمایه

همانطور که میدانید برای مصون نگه داشتن سرمایه از کاهش ارزش در زمان تورم، میبایست به فرصتهای سرمایهگذاری که بازدهی در حد تورم یا بیش از آن داشته باشند، مراجعه کرد.

دادههای آماری در اقتصاد ایران نشان میدهد که پربازدهترین سرمایهگذاری در ده سال اخیر، سرمایه گذاری در سهام یا به عبارتی سرمایهگذاری در بورس بوده است.

بنابراین یکی از این گزینه های مناسب برای حفظ ارزش سرمایه در بلندمدت، بازار سرمایه است اما همانطور که اشاره شد ممکن است همه افراد فرصت یا تجربه کافی سرمایه گذاری در بورس را نداشته باشند؛ در ان صورت، صندوق های سرمایه گذاری سهامی میتوانند در بلندمدت بازدهی خوبی داشته باشند.

-

شفافیت و نظارت

صندوقهای سرمایه گذاری سهامی نیز مانند دیگر صندوقهای سرمایهگذاری و سایر نهادهای مالی واسط، تحت نظارت سازمان بورس اوراق بهادار هستند و گزارش عملکرد این صندوقها به همراه پرتفوی سرمایهگذاری و سایر صورتهای مالی آنها بر روی سایت کدال و سایت صندوق مورد نظر قرار میگیرند.

-

نقدشوندگی بالا

صندوق های سهامی از نقدشوندگی بالایی برخوردارند و برخی از این صندوقها دارای ضامن نقدشوندگی هستند.

-

امکان سرمایهگذاری با پول کم

امکان سرمایهگذاری در صندوقهای سهامی با مبالغ اندک وجود دارد و برای خرید واحدهای صندوق حتی به مبلغ کمتری از خرید سهام نیاز خواهید داشت.

-

سهولت سرمایه گذاری

معاملات خرید و فروش واحد صندوقهای سهامی بهصورت کاملا آنلاین انجام میشود. برای انجام این کار تنها نیاز به داشتن کد بورسی و ثبتنام در یک کارگزاری دارید.

معایب صندوق های سرمایه گذاری سهامی

اگرچه صندوقهای سهامی دارای مزایای زیادی هستند؛ اما برخی معایب با به تعبیر بهتر، محدودیتهایی نیز در این صندوق ها وجود دارد که به آنها اشاره میکنیم.

-

افزایش ریسک سرمایهگذاری در بازه زمانی کوتاه مدت

بازدهی صندوقهای سهامی به علت ماهیت سهامی آن وابستگی زیادی به شاخص کل و روند کلی بازار بورس دارد. آمارهای کلان اقتصادی نشان میدهد که شاخص کل بورس در بلندمدت همواره دروندی صعودی داشته است. به همین دلیل به نظر میرسد در افق زمانی طولانی مدت این شاخص میتواند سپر محافظتی در برابر تورم باشد. اما فراموش نکنید که در بازههای زمانی کوتاه مدت امکان نوسان وجود دارد و احتمال دارد بازدهی مثبتی که از آن انتظار دارید محقق نشود. بنابراین برای خرید این صندوقها پیشنهاد میشود که افق زمانی بلند مدت داشته باشید.

-

هزینه اداره صندوق

علاوه بر کارمزد خرید و فروش صندوق سهامی که در سرمایهگذاری مستقیم در سهام نیز وجود دارد، هزینه مدیریت صندوق و سایر ارکان صندوق هم محاسبه میشود. با این حال این هزینه به ازای هر واحد صندوق بسیار اندک و ناچیز است. در مقایسه با احتمال زیان و ریسک سرمایه گذاری به طور مستقیم میتوان گفت صندوق های سهامی صرفه اقتصادی بیشتری دارند.

-

سلب حق حضور در مجامع شرکتها

در روش سرمایهگذاری مستقیم، سهامدار اختیار شرکت در مجامع شرکت را دارد، اما هنگامیکه واحدهای یک صندوق سهامی را خریداری میکند این امکان وجود ندارد. با این حال نمایندههای صندوق سهامی مورد نظر، به نیابت از دارندگان صندوق در مجامع شرکت میکنند.

مزیت صندوق سهامی نسبت به خرید مستقیم سهم

هر شخص با داشتن کد بورسی و ثبتنام در کارگزاری، میتواند به طور مستقیم اقدام به خرید سهام شرکتهای مختلف کرده و پرتفوی سرمایهگذاری خود را تشکیل دهد. اما ممکن است برای برخی از سرمایهگذاران این سوال ایجاد شود که با وجود امکان خرید مستقیم سهام توسط هر فرد، مزیت خرید صندوق سرمایهگذاری نسبت به سرمایهگذاری مستقیم چیست؟

ورود مستقیم به بازار بورس، امکان کسب سودهای بالا را فراهم میکند. اما، این روش، نیازمند دانش و تجربه کافی است. بازار بورس، بازاری پرنوسان است و قیمت سهام، مدام در حال تغییر است. بنابراین، سرمایهگذاران باید بتوانند این نوسانات را به درستی مدیریت کنند.

سرمایهگذاری در صندوقهای سهامی، روشی غیر مستقیم برای ورود به بازار بورس است که امکان استفاده از دانش و تجربه مدیران و تحلیلگران خبره را برای عموم مردم فراهم میکند. به این ترتیب حتی افرادی که دانش تحلیل بازار یا فرصت انجام این کار را ندارد، امکان بهرهمندی از مزایا بازار بورس را خواهند داشت.

نحوه مقایسه صندوق های سهامی در بورس

امکان بررسی صندوق های سهامی بورس و مقایسه آنها از طریق سایت فیپیران مهیاست. با مراجعه به این سایت و ورود به بخش «صندوقها»، امکان مشاهده تمامی صندوقهای سهامی، ارزش کل خالص دارایی، بازدهی سه ماهه، شش ماهه، یکساله و … را خواهید داشت. بنابراین اگر بهدنبال بهترین صندوق سهامی از نظر بازدهی و … هستید میتوانید بررسی جامعی روی تمامی صندوقهای سهامی موجود داشته باشید. در صورتی که میزان بازدهی صندوق های سهامی برای شما مهم است و میخواهید بهترین صندوق سهامی برای سرمایه گذاری را بیابید، میتوانید از این روش استفاده کنید.

چگونه صندوق سهامی بخریم؟

معاملات صندوقهای سهامی بستگی به نوع آن خواهد داشت. امکان خرید و فروش واحد صندوقهای سهامی قابل معامله (ETF) از طریق سامانههای معاملاتی کارگزاریها مهیاست. ساعت معاملات آن نیز از ۹:۰۰ الی ۱۵:۰۰ است. توجه داشته باشید که پیشگشایش این نمادها از ساعت ۸:۴۵ الی ۹:۰۰ انجام میشود.

همچنین امکان خرید و فروش واحد صندوقهای مبتنی بر صدور و ابطال از طریق پنل اختصاصی صندوق مد نظر مهیاست. توجه داشته باشید که برای سرمایهگذاری در هر دو نوع از صندوقهای سهامی باید کد بورسی داشته باشید.

کارمزد صندوق سرمایه گذاری سهامی چقدر است؟

مجموع کارمزد خرید و فروش صندوق سهامی قابل معامله در بورس، 0.00234 از مبلغ معامله است.

سود صندوق سرمایه گذاری سهامی چگونه پرداخت میشود؟

صندوقهای سهامی دارای تقسیم سود نقدی نیستند و سود حاصل از سرمایهگذاری درآنها از مابهالتفاوت قیمت خرید و قیمت فروش و واحدهای صندوق به دست میآید.

صندوق های سهامی مناسب چه افرادی هستند؟

صندوقهای سرمایهگذاری سهامی، به دلیل سرمایهگذاری عمده در سهام شرکتهای بورسی، ریسک نسبتا بالایی دارند. سرمایه گذاری بلندمدت در سهام گزینه مناسبی برای افرادی است که قصد سرمایهگذاری با نرخ سودی فراتر از نرخ سپردههای بانکی یا ابزارهای با درآمد ثابت و نرخ تورم را دارند.

همانطور که گفتـه شد، برای کسب بهترین نتیجه در این شیوه سرمایهگذاری، بهتر است افق زمانی بلندمدت را برای سرمایه گذاری در این صندوقها در نظر بگرید. بنابراین این صندوق میتواند برای افرادی با ریسکپذیری بالا که قصد سرمایهگذاری بلند مدت و کسب بازدهی بیشتر از سپردههای بانکی را دارند، مناسب باشد.

انواع صندوق های سرمایه گذاری سهامی کاریزما

گروه کالی کاریزما به پشتوانه تجربه بالا در زمینه فعالیت در بازار سرمایه و نیروی انسانی متخصص، دارای زنجیره کامل خدمات مالی و با بیش از ۳۴ هزار میلیارد تومان دارایی تحت مدیریت و دارای متنوع ترین صندوق های سرمایه گذاری، به عنوان یک هلدینگ مالی آماده ارائه خدمات متنوع به مشتریان حقیقی و حقوقی خود است.

صندوقهای سهامی کاریزما نیز خود به دو دسته قابل معامله و صدور و ابطالی تقسیم میشوند که در ادامه توضیح مختصری در خصوص هر کدام از این صندوقها ارائه خواهد شد. خرید صندوق سرمایه گذاری سهامی کاریزما، روشی مطمئن برای سرمایهگذاری در بازار بورس و کسب سود متناسب با شاخص بورس است.

1) صندوق های سهامی قابل معامله (ETF) کاریزما

همانطور که گفته شد، صندوقهای قابل معامله، صندوقهایی هستند که خرید و فروش واحدهای آنها از طریق کارگزاری و روی تابلو معاملات صورت میگیرد. تغییرات قیمت واحدهای صندوقهای قابل معامله، بر اساس عرضه و تقاضا تعیین میشود، ولی معمولا این قیمت نزدیک به خالص ارزش داراییهای هر واحد صندوق یا NAV خواهد بود. صندوقهای سهامی ETF کاریزما شامل موارد زیر هستند:

صندوق سهامی سپند کاریزما (کاریس)

صندوق سرمایه گذاری سپند کاریزما با نماد «کاریس» راهحلی ساده برای افرادی است که دارای کد بورسی بوده و قصد سرمایه گذاری موفق با کمترین درگیری فکری و زمانی در بورس را دارند. ارزش واحدهای این صندوق به تناسب رشد ارزش سهام داخل پورتفوی آن رشد می کند و بازدهی آن متناسب با بازدهی شاخص کل بورس اوراق بهادار خواهد بود. همچنین این صندوق تقسیم سود ماهانه ندارد.

صندوق اهرمی کاریزما (نوع ممتاز)

صندوق سرمایه گذاری اهرمی کاریزما (نوع ممتاز)، نخستین صندوق سهامی از نوع اهرمی در بازار سرمایه است. این صندوق به سرمایهگذار این امکان را میدهد که بهصورت غیر مستقیم و بدون دریافت اعتبار از کارگزار خود، علاوه بر برخورداری از مزایای صندوقهای سرمایهگذاری اعم از مدیریت حرفهای و نقدشوندگی بالا، به صورت اهرمی در بورس اوراق بهادار سرمایهگذاری کند.

این صندوق دارای دو نوع واحد سرمایهگذاری با نامهای ممتاز و عادی است. واحدهای ممتاز برای سرمایه گذاران ریسکپذیر که قصد استفاده از اهرم برای سرمایهگذاری در سهام شرکتها را دارند، مناسب است. همچنین واحدهای عادی برای سرمایهگذاران ریسکگریز که قصد سرمایهگذاری کم ریسک را دارند، پیشنهاد میشود.

2) صندوق های صدور و ابطالی سهامی کاریزما

مطابق با تعریفی که ارائه شد، صندوقهای صدور و ابطالی، صندوقهایی هستند که سرمایهگذاری در آنها از طریق صدور و ابطال واحد در پنل کاریزما صورت میگیرد. در این صندوقها خرید و فروش واحد، به قیمت خالص ارزش دارایی هر واحد یا NAV صورت میگیرد.

صندوق سهامی مشترک کاریزما

این صندوق یک راه حل ساده برای ورود به بورس و دنیای سرمایه گذاری در سهام است. ارزش واحد سرمایه گذاری این صندوق به تناسب رشد ارزش سهام درون پرتفوی آن رشد می کند و بازدهی آن متناسب با بازدهی شاخص کل بورس اوراق بهادار است.

سرمایهگذاری در صندوق مشترک کاریزما

سخن پایانی

در پاسخ به سوال «صندوق سهامی چیست؟» گفتیم که صندوق سهامی یکی از انواع صندوقهای سرمایهگذاری است که حداقل ۷۰ درصد از دارایی خود را در سهام قرار میدهد. بنابراین این صندوقها یکی از پرریسکترین صندوقهای سرمایهگذاری به حساب میآیند. به همان نسبت، در زمان صعود بازار و در مقایسه با دیگر صندوقها، پربازدهترین نیز هستند.

از جمله مزایای صندوق های سهامی میتوان به مدیریت حرفهای، کاهش ریسک سرمایهگذاری، نقدشوندگی بالا و امکان کسب بازدهی مطلوب از رشد بورس اشاره کرد. همچنین بهدلیل شرایط تورمی کشور ما، همواره توصیـه شده است که افراد بخشی از سرمایه خود را با دید بلندمدت، در صندوقهای سهامی قرار دهند.

سوالات متداول

برای خرید صندوق سهامی ETF حداقل 100 هزار تومان نیاز دارید. همچنین برای خرید صندوق سهامی صدور و ابطالی به اندازه قیمت یک واحد سرمایهگذاری باید در پلتفرم معاملاتی داشته باشید. با این حال امکان دارد در اساسنامه و امیدنامه صندوق سرمایهگذاری حدنصاب خرید واحد صندوق مشخص شده باشد. به عنوان مثال در برخی صندوقها حداقل 10 یونیت معین شده است.

برای انتخاب بهترین صندوق سهامی میتوانید بازدهی صندوقها را با یکدیگر مقایسه کنید. همچنین مقایسه ریسک صندوقها با یکدیگر میتواند به شما در انتخاب صندوق مناسب کمک کند. مورد دیگر برای تصمیمگیری، توجه به داراییهای تحت مدیریت صندوق یا AUM است. امکان بررسی تمام این موارد از طریق سایت صندوق مد نظر و سایت فیپیران مهیاست.

برای خرید صندوق های سهامی ابتدا باید کد بورسی و حساب کارگزاری داشته باشید. برای خرید صندوقهای صدور و ابطالی در پلتفرم معاملاتی صندوق مورد نظر ثبت نام کنید. بنابراین شرط سرمایهگذاری در این صندوقها در وهله اول ثبت نام در سامانه سجام و دریافت کد بورسی است.

به طور دقیق نمیتوان گفت سود صندوق های سرمایهگذاری سهامی چقدر است؛ زیرا صندوق سهامی مانند شاخص دستخوش تغییرات کلی بورس است. با این حال میتوان گفت در بازههای زمانی بلندمدت صندوقهای سهامی نرخی بیشتر از نرخ سود بانکی و حتی تورم دارند.

برای مقایسه ریسک صندوقهای سهامی در سایتهای مختلفی مانند فیپیران (Fipiran.ir) اطلاعاتی وجود دارد که میتوانید مشاهده کنید. به طور کلی میتوان گفت ریسک صندوقهای سهامی از صندوقهای درآمد ثابت و مختلط بیشتر است.